2018年02月20日長期金利高騰・米国債価格暴落・株価乱高下の背後で蠢いている政治屋の権力闘争。。。

昨日の「夢と希望とサムマネー」に書いた原稿。1日遅れでアップします。ほら、あちらは莫大な原稿料を頂戴してますんでね。

ま、内容は少し変えますけど・・・。

「FRBは年内3回の利上げ(予定)にテーパリング。日銀は黒田東彦さん留任で引き続き量的緩和になりそう。これはドル高円安になるに決まっている!」

だれもが考えますけど、現実はどうか? 円高ドル安なわけ。「市場が間違ってる!」と言い張って損するより、「常に市場は正しい!」と割り切ったほうが得します。

投資とはそういうものです。予測なんてできません。というか、予測できると考えると「正しく間違います」。これからも円高は続くのよね。

ホントはドル高こそ5年後の米国財政V字回復をかなえる唯一の金融政策。なにしろアメリカつう国はすでに製造業は死に絶え、知的所有権や海外投資など、第1次所得収支で儲けるビジネスモデルなのよ(日本も同じように大きく儲けてますけど、健全な製造業もありますから)。

「ドル高こそアメリカの国益だ」とトランプが気づくまで円高は続きます。

毎年、年末年始に紙上を賑わす「アナリストたちの株価予測、成長率予測、為替予測」の的中率は50%をはるかに下回ります。ゲタを放り投げて占うほうが的中率は高いくらい。では、トップトレーダーの勝率ってどれくらい?

「トップともなれば100%とはいかないまでも70〜80%くらいはあるのでは?」

違います。正解は週末の「銘柄研」でお話しましょう。トップトレーダーだけに赤字にはなりませんけどね。勝率はたいしたこたあない。早い話が、小さく損して大きく得してるからトップになれるのです。素人投資家は勝率を気にするあまり、小さく得して大きく損してるんちゃう。

この差はどこにあるかといえば、「損切り」の上手下手。正確にはスピード。

「下がっても、そのうち株価が上がるからにもっておこう」

上がりません。気づいたら早1年。「石の上にも3年つうから」とまだ保有。下落を続ける銘柄を持ち続けてるから、「お宝株」が現れても資金がない。さっさと損切りしていれば買えるのに。

「見切り千両、損切り万両」とはよく言いました。

今回のような乱高下相場ではロスカット基準をあっという間に超えてしまって、損切りチャンスを逸した人も少なくないでしょ。けど、あえての強制終了。そして心機一転して「底」で拾う。これがベスト。

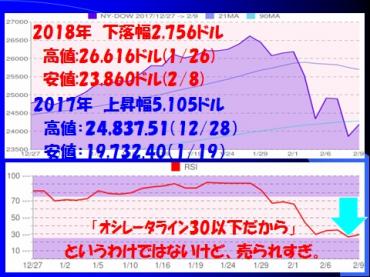

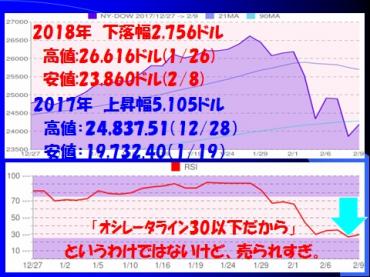

さて、ダウは「底」から「半分戻し」です。日経平均株価はダウより1.6〜1.8倍ほどボラ(変動率)が高いんで、回復にはウォール街より時間がかかります。まだ半分の半分戻し。

ということは、今回の暴落は「金融危機」ではなく「調整」に過ぎない?

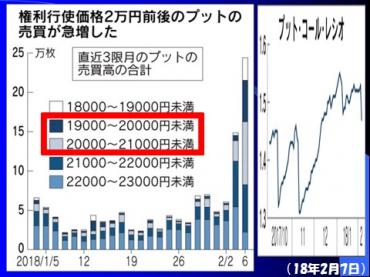

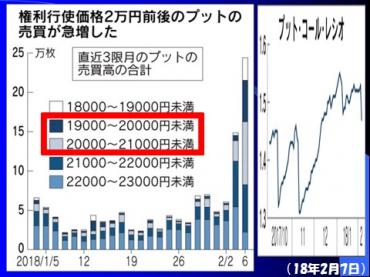

そう思います。伊東先生のメールにあるように、たしかに債券投資で損してる年金ファンドがダウのプットワラントや24000ドル近辺のプットを大量に空売りしてたでしょ。「リスクパリティ戦略」でもHFTで売りが売りを呼び、投げ売り=株価下落を増幅させてしまいました。

15年8月の中国人民元暴落に端を発する世界同時株安((5営業日でS&P500は11%、日経平均13%下落)も16年1月の世界同時株安(S&P500は11%、日経平均21%下落)もそうでした。

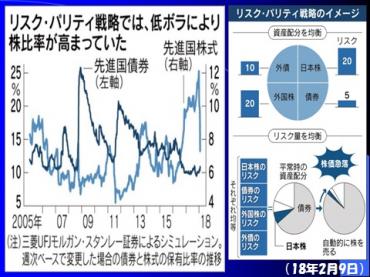

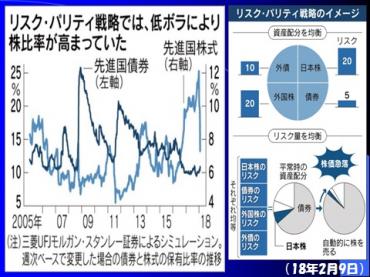

「リスクパリティ(リスク=振り幅、バリティ=均衡させる、等しくする)」では、(ボラティリティ)のリスクを等しくするために異なる資産に分散します。株式や債券、商品といった資産ごとの「リスク」を数値化してつねに等しくなるよう運用する、というものです。

株式や債券、商品などに分散しておけば下落リスクは分散できますからね。

低金利、低インフレのゴルディロックス(適温)相場が、FRBの利上げとテーパリングではちっとも動かなかったのに、日銀がステルスでテーパリングをやりそうだ、と気づくと、アメリカの長期金利がスルスルスルっと上がってしまいました。あまりにもスピードが早いと過剰反応します。一定の数値を超えるとプログラムはダイナミックに一方向に動き始めてしまいます。

今回は「長期金利急騰」をきっかけに、ほかの資産のリスクに比べて株式リスクが急上昇したので「株式を減らす=売却」という行動に出たわけ。

さすがに金利が上がれば企業経営には逆風ですよ。いくら大減税とインフラ投資をトランプが行おうと金利上昇は困ります。

軍事費だけは上昇してます。減税と投資の財源は担保されてない。結果、財政赤字必至。米国債価格が下がれば金利は上がる。

元もとトランプ政策では3%くらいになると踏んでた長期金利が、いままでブログで述べてきた通り、雇用労働者数の巡航速度は早すぎるし、ここに来て原油価格が上昇して「期待インフレ率」ばかりが上がる。いわゆる、「悪い金利上昇」ね。

量的緩和したところで、日銀もECBも市場に流通する通貨が増えているわけではないしね。

これで景気が暗転すれば、いままで(最新刊でも)述べてきたように、利上げから利下げへ迷った瞬間、ダウは暴落しますよ。ほぼ確実視されている3月の利上げにしたって「見送り=利下げ」と理解されてもおかしくありません。トランプはさせたくないけど、FRBは「政治的判断」で利上げを決行すると思うな。

このとき、「材料出尽くし」よりも「調整=長期金利上昇」となるかもしれません。となれば、またまた暴落。言い換えれば、「買い」のチャンス。いま現金ボジションにしといて、その時に狙い澄まして「買い出動」ですね。

利上げドタキャンとなればなったで市場は悪い方向で反応する確率のほうが高いんじゃないかな。ならば、やはり暴落。つまり、どちらに転んでも「買い」のチャンスつうこと。オプションも考えておくべきかな(「ぴよこちゃん倶楽部」でも取り上げますよ)。

さて、いままでのお話は「まくら」。ここからが本題。

実は、金利高騰、株価暴落の背後に隠れてる大きな問題が2つあるんです。すべてのリスクの主犯はこれだ、とすら思ってます。またまたまたまたサーバー攻撃されるリスクがあるけどね。

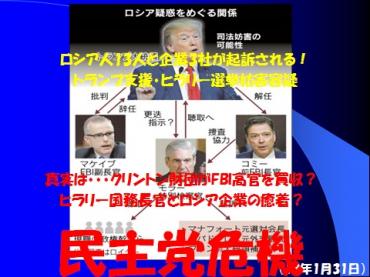

当選前から、ある勢力にとってトランプは要注意人物でした。いままでの大統領はすべて「操り人形」でしたが、彼は違うからです。

大統領なんてのはある勢力が儲けられるように動かす「使用人」なのよ。弁だけは立つイエスマンならだれでもいい。その点、オバマは適任だったでしょ。

困ったことに、トランプは「ひも付き=代理人」ではない。で、配下のメディアを総動員しても、中国やロシアから選挙資金を大量に用意させても、集票マシーンを操作しても、ヒラリーは勝てなかった。

良識あるアメリカ市民はヒラリーなんて大嫌いなのよ。

ヒラリーは国務長官つう立場を利用して、ロシア企業にアメリカの資産ウランを売却する約束までしてました。もちろん、巨額マネーが動いてたでしょうね。

いま、民主党はトランプを「ロシアゲート事件」で攻撃してますが、「あんたらだけには言われたくない」とトランプは思ってるはず。このままいくと、ヒラリーの亡霊のおかげで民主党は致命的失態を演じてしまうかも。

FBI高官は奥さんがクリントン財団から献金されてました。クビになったコミー長官は「ヒラリーの番犬」でしたけど、トランプに付いたほうが得かどうか最後までフラフラ。元もとオバマが任命した人物ですから、共和党の大統領に代わったのでクビにして当然。

ヒラリーの背後に隠れてるオバマ。「ロシアゲート事件」で早いとこ、トランプを潰してしまわないと、自分たちの犯罪が明るみになっちゃう。トランプは彼らをじりじり追い込んでいます。

トランプは安全保障政策でインド、日本そしてロシアと軍事同盟を結びたい。中国を封じ込めるためにね。同時に北朝鮮の資源をロシアと山分けし、中国にはびた一文やらない(これについては最新刊をご参照のこと)。

トランプの安全保障体制をいちばん止めたいのは、もちろん、習近平です。止めるにはどうするか? 上院と下院の議員を総動員してトランプを弾劾すること。チャイナロビーはいまやユダヤよりも強いくらい。金と票、日本の首相も引っかかったお得意のハニートラップを駆使して、中国の意のままになる議員をたくさん囲い込んできました。ホワイトハウスにもたくさんいるでしょう。

こういう敵に囲まれているのがトランプです。

中国はトランプを潰したい。トランプは安倍さん、モディそしてプーチンとともに中国を封じ込めたい。

いま、ドルが極めて弱くなってます。「米国債はもう買わない」と中国は発言し、即、そんな発言はしてないと弁解。真実は「中国が売るまで価格が落ちては困る」と読むべき。

長期金利が急騰している主因は中国の米国債売却でしょ。ヨーロッパを通じてステルス売却してます。

すでに米中は金融戦争のまっただ中。日本はもちろん、トランプ支援のために米国債大量購入=円売りドル買いスタンス。いわば、米中の代理戦争。こういうあうんの呼吸があればこそ、安倍さんは憲法改正を実現できるのよ。

で、野党は「モリカケ」に終始。バカか暇人のどちらかですな。手詰まりが見え見え。

どこの国でも優先順位の筆頭は安全保障です。国家百年の計で、トランプ潰しのために「中国発金融恐慌」を平気で仕掛けるのが中国。

今回の暴落劇は意外と単純な話では済みませんよ。

さて、今日の「通勤快読」でご紹介する本は「色街遺産を歩く 消えた遊廓・赤線・青線・基地の町」(八木澤高明著・2,592円・実業之日本社)です。

ま、内容は少し変えますけど・・・。

「FRBは年内3回の利上げ(予定)にテーパリング。日銀は黒田東彦さん留任で引き続き量的緩和になりそう。これはドル高円安になるに決まっている!」

だれもが考えますけど、現実はどうか? 円高ドル安なわけ。「市場が間違ってる!」と言い張って損するより、「常に市場は正しい!」と割り切ったほうが得します。

投資とはそういうものです。予測なんてできません。というか、予測できると考えると「正しく間違います」。これからも円高は続くのよね。

ホントはドル高こそ5年後の米国財政V字回復をかなえる唯一の金融政策。なにしろアメリカつう国はすでに製造業は死に絶え、知的所有権や海外投資など、第1次所得収支で儲けるビジネスモデルなのよ(日本も同じように大きく儲けてますけど、健全な製造業もありますから)。

「ドル高こそアメリカの国益だ」とトランプが気づくまで円高は続きます。

毎年、年末年始に紙上を賑わす「アナリストたちの株価予測、成長率予測、為替予測」の的中率は50%をはるかに下回ります。ゲタを放り投げて占うほうが的中率は高いくらい。では、トップトレーダーの勝率ってどれくらい?

「トップともなれば100%とはいかないまでも70〜80%くらいはあるのでは?」

違います。正解は週末の「銘柄研」でお話しましょう。トップトレーダーだけに赤字にはなりませんけどね。勝率はたいしたこたあない。早い話が、小さく損して大きく得してるからトップになれるのです。素人投資家は勝率を気にするあまり、小さく得して大きく損してるんちゃう。

この差はどこにあるかといえば、「損切り」の上手下手。正確にはスピード。

「下がっても、そのうち株価が上がるからにもっておこう」

上がりません。気づいたら早1年。「石の上にも3年つうから」とまだ保有。下落を続ける銘柄を持ち続けてるから、「お宝株」が現れても資金がない。さっさと損切りしていれば買えるのに。

「見切り千両、損切り万両」とはよく言いました。

今回のような乱高下相場ではロスカット基準をあっという間に超えてしまって、損切りチャンスを逸した人も少なくないでしょ。けど、あえての強制終了。そして心機一転して「底」で拾う。これがベスト。

さて、ダウは「底」から「半分戻し」です。日経平均株価はダウより1.6〜1.8倍ほどボラ(変動率)が高いんで、回復にはウォール街より時間がかかります。まだ半分の半分戻し。

ということは、今回の暴落は「金融危機」ではなく「調整」に過ぎない?

そう思います。伊東先生のメールにあるように、たしかに債券投資で損してる年金ファンドがダウのプットワラントや24000ドル近辺のプットを大量に空売りしてたでしょ。「リスクパリティ戦略」でもHFTで売りが売りを呼び、投げ売り=株価下落を増幅させてしまいました。

15年8月の中国人民元暴落に端を発する世界同時株安((5営業日でS&P500は11%、日経平均13%下落)も16年1月の世界同時株安(S&P500は11%、日経平均21%下落)もそうでした。

「リスクパリティ(リスク=振り幅、バリティ=均衡させる、等しくする)」では、(ボラティリティ)のリスクを等しくするために異なる資産に分散します。株式や債券、商品といった資産ごとの「リスク」を数値化してつねに等しくなるよう運用する、というものです。

株式や債券、商品などに分散しておけば下落リスクは分散できますからね。

低金利、低インフレのゴルディロックス(適温)相場が、FRBの利上げとテーパリングではちっとも動かなかったのに、日銀がステルスでテーパリングをやりそうだ、と気づくと、アメリカの長期金利がスルスルスルっと上がってしまいました。あまりにもスピードが早いと過剰反応します。一定の数値を超えるとプログラムはダイナミックに一方向に動き始めてしまいます。

今回は「長期金利急騰」をきっかけに、ほかの資産のリスクに比べて株式リスクが急上昇したので「株式を減らす=売却」という行動に出たわけ。

さすがに金利が上がれば企業経営には逆風ですよ。いくら大減税とインフラ投資をトランプが行おうと金利上昇は困ります。

軍事費だけは上昇してます。減税と投資の財源は担保されてない。結果、財政赤字必至。米国債価格が下がれば金利は上がる。

元もとトランプ政策では3%くらいになると踏んでた長期金利が、いままでブログで述べてきた通り、雇用労働者数の巡航速度は早すぎるし、ここに来て原油価格が上昇して「期待インフレ率」ばかりが上がる。いわゆる、「悪い金利上昇」ね。

量的緩和したところで、日銀もECBも市場に流通する通貨が増えているわけではないしね。

これで景気が暗転すれば、いままで(最新刊でも)述べてきたように、利上げから利下げへ迷った瞬間、ダウは暴落しますよ。ほぼ確実視されている3月の利上げにしたって「見送り=利下げ」と理解されてもおかしくありません。トランプはさせたくないけど、FRBは「政治的判断」で利上げを決行すると思うな。

このとき、「材料出尽くし」よりも「調整=長期金利上昇」となるかもしれません。となれば、またまた暴落。言い換えれば、「買い」のチャンス。いま現金ボジションにしといて、その時に狙い澄まして「買い出動」ですね。

利上げドタキャンとなればなったで市場は悪い方向で反応する確率のほうが高いんじゃないかな。ならば、やはり暴落。つまり、どちらに転んでも「買い」のチャンスつうこと。オプションも考えておくべきかな(「ぴよこちゃん倶楽部」でも取り上げますよ)。

さて、いままでのお話は「まくら」。ここからが本題。

実は、金利高騰、株価暴落の背後に隠れてる大きな問題が2つあるんです。すべてのリスクの主犯はこれだ、とすら思ってます。またまたまたまたサーバー攻撃されるリスクがあるけどね。

当選前から、ある勢力にとってトランプは要注意人物でした。いままでの大統領はすべて「操り人形」でしたが、彼は違うからです。

大統領なんてのはある勢力が儲けられるように動かす「使用人」なのよ。弁だけは立つイエスマンならだれでもいい。その点、オバマは適任だったでしょ。

困ったことに、トランプは「ひも付き=代理人」ではない。で、配下のメディアを総動員しても、中国やロシアから選挙資金を大量に用意させても、集票マシーンを操作しても、ヒラリーは勝てなかった。

良識あるアメリカ市民はヒラリーなんて大嫌いなのよ。

ヒラリーは国務長官つう立場を利用して、ロシア企業にアメリカの資産ウランを売却する約束までしてました。もちろん、巨額マネーが動いてたでしょうね。

いま、民主党はトランプを「ロシアゲート事件」で攻撃してますが、「あんたらだけには言われたくない」とトランプは思ってるはず。このままいくと、ヒラリーの亡霊のおかげで民主党は致命的失態を演じてしまうかも。

FBI高官は奥さんがクリントン財団から献金されてました。クビになったコミー長官は「ヒラリーの番犬」でしたけど、トランプに付いたほうが得かどうか最後までフラフラ。元もとオバマが任命した人物ですから、共和党の大統領に代わったのでクビにして当然。

ヒラリーの背後に隠れてるオバマ。「ロシアゲート事件」で早いとこ、トランプを潰してしまわないと、自分たちの犯罪が明るみになっちゃう。トランプは彼らをじりじり追い込んでいます。

トランプは安全保障政策でインド、日本そしてロシアと軍事同盟を結びたい。中国を封じ込めるためにね。同時に北朝鮮の資源をロシアと山分けし、中国にはびた一文やらない(これについては最新刊をご参照のこと)。

トランプの安全保障体制をいちばん止めたいのは、もちろん、習近平です。止めるにはどうするか? 上院と下院の議員を総動員してトランプを弾劾すること。チャイナロビーはいまやユダヤよりも強いくらい。金と票、日本の首相も引っかかったお得意のハニートラップを駆使して、中国の意のままになる議員をたくさん囲い込んできました。ホワイトハウスにもたくさんいるでしょう。

こういう敵に囲まれているのがトランプです。

中国はトランプを潰したい。トランプは安倍さん、モディそしてプーチンとともに中国を封じ込めたい。

いま、ドルが極めて弱くなってます。「米国債はもう買わない」と中国は発言し、即、そんな発言はしてないと弁解。真実は「中国が売るまで価格が落ちては困る」と読むべき。

長期金利が急騰している主因は中国の米国債売却でしょ。ヨーロッパを通じてステルス売却してます。

すでに米中は金融戦争のまっただ中。日本はもちろん、トランプ支援のために米国債大量購入=円売りドル買いスタンス。いわば、米中の代理戦争。こういうあうんの呼吸があればこそ、安倍さんは憲法改正を実現できるのよ。

で、野党は「モリカケ」に終始。バカか暇人のどちらかですな。手詰まりが見え見え。

どこの国でも優先順位の筆頭は安全保障です。国家百年の計で、トランプ潰しのために「中国発金融恐慌」を平気で仕掛けるのが中国。

今回の暴落劇は意外と単純な話では済みませんよ。

さて、今日の「通勤快読」でご紹介する本は「色街遺産を歩く 消えた遊廓・赤線・青線・基地の町」(八木澤高明著・2,592円・実業之日本社)です。