2018年05月08日トランプ、パフェット、ティム・クックの華麗なるインサイダー?

野党のセンセ方、有権者より先に長い長いGWに突入。なにもすることないから飽きたらしく、今日からお仕事に戻るらしいっす。

せいぜいお気張りやす。けどね、来月はいよいよ「米朝会談」つうのに、相も変わらずアタマの中は「モリカケ」でフリーズしてるようで、こんな連中に政治なんて任せられませんな。

どさくさ紛れに支持率1%同士の政党が合流したらしいけど、1×1は1ではなく0。1+1でも0。なぜか? この連中、「政治稼業で食べていきたい」だけですもん。なにより「共同代表」ってなんなのよ。アホらし。

安倍さん、解散したらいいのよ。まあ、「米朝会談」を直前にいますべきことはなにか、明日か明後日のブログでお話したいと思います。北の演技と戦略、アメリカの選挙対策用の外交、どさくさ紛れの中国の覇権誇示・・・いまのうちに用意しとかないと間に合わない課題が山積みなんすよ。

1日遅れで有料サイトの記事を転載します。ま、早くお知らせしたいけど、あちらは莫大な原稿料頂戴してるわけで。。。下記コンテンツの続きは明日からの名古屋、大阪、出雲の原原でお話します。銘柄研は来週末なんでもうネタは古くなってるからね。

さて・・・。

ゴールデンウイークが終わりました。連休前の日経平均株価は下がったような、それほど下がらなかったような「様子見」の相場でした。せっかくの好業績も「バカがつく正直さ」で株価が奮わなかったのは日米ともに同じ。

直前のFOMCは「6月利上げ」を織り込んだもの「年4回の利上げはない」と市場は判断したようです。ドル高懸念のトランプに対して、インフレ懸念のFRBが年4回の利上げを決断する、というよりも、いままで述べてきたように「LIBOR急騰」を追いかけるようにFFレートを上げてくるのではないか、すなわち、年4回の利上げはあり、と私は考えています。

さて、連休中のトピックスから見えてくる投資について透視してみましょう。

ダウ平均株価は連休中、5月2日23924ドル(▼174ドル)、3日23930ドル(▲5ドル)そして4日24262ドル(▲332ドル)と推移しています。下げて、ほんの少し上げて、大幅に上げています。

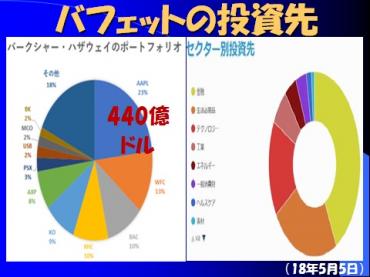

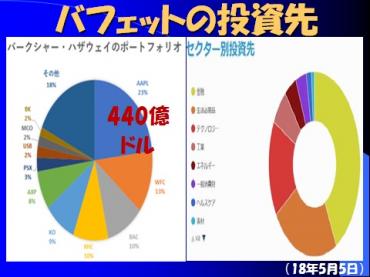

もちろん、大幅上昇の原因はウォーレン・バフェットが米経済専門局(CNBC)にしたインタビュー内容にあります。すなわち、「アップルは信じられないほど素晴らしい企業だ。iPhoneXやその他の機種が3カ月で何台売れそうか、という推測に時間をかけることなど完全に的外れだ」という発言です。一方、「IBM株はもはや保有していないと確信する」は売り材料となりました。

「ああ、やっぱりそうだ」とピンときた人は多いと思います。去年のいまごろもバフェットはアップル株を大幅に買い増していることをご記憶の方は少なくないでしょう。

なにが言いたいか? バフェットはトランプ政策でどの企業がいちばん恩恵を受けるかを熟知しているのです。おそらく仲間内でしかやりとりしない、もちろん、SECなどにはアンタッチャブルの「インサイダー情報」でしょうか? かなりの確率でそのほかの名だたる投資家もアップル株を買い増しているかも。

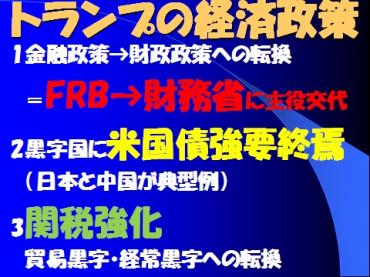

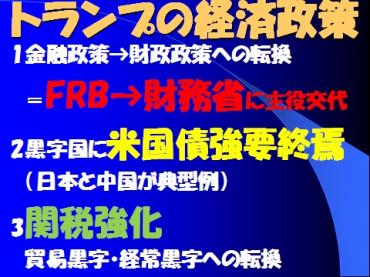

トランプ政策の眼目は「金融政策」から「財政政策」にシフトしています(何度もいうてるけど)。これをきちんと読めばバフェットの決断も理解できるはずです。どういうことか?

1量的金融緩和等の金融政策の役目は終わった。

2減税、インフラ投資等の積極的財政政策に切り替える。

3対米貿易黒字国には関税政策で対処する。

そして企業が海外に持つ利益の本国還流(レパトリエーション)について減税する、というトランプ政策に敏感に反応したのがアップル社です。

1月17日、アップルは納税額380億ドル(4兆2290億円)と発表しています。ン末に成立した税制改革法=レパトリ減税を受けての発言です。アップルの海外滞留資金は2500億ドルです。今後5年間でアメリカ経済に3500億ドル超の貢献をすると表明しました。

アップルがどうしてこんな潔い決断をしたのでしょうか? トランプ減税では法人税率35%が21%に引き下げられ、海外利益の本国還流には優遇税制が1回限りで適用されますから、いまがチャンスだ、という判断でしょうか。

CEOのティム・クックはそんなに善人なのでしょうか。いいえ、アップルが先鞭を付けてくれたら見返りが必ずある、というトランプとの「ディール」があったはずです。

翌月、アップルの記者会見に呼応するかのように、CIA、FBI、NSA(国家安全保障局)、DIA(国防情報局)高官は米上院情報委員会で「中国製スマホは米国人ユーザーの安全を脅かす」と証言させていますし、トランプ自ら、「全世界の米軍では中国のファーウェイ(華為技術)とZTE製スマホは売らせない。使わせない。私的にもなるべく持たせない」とも発言しています。

アップルのスマホの売上が今後も伸びるとはとうてい思えません。もし儲けるとしたらアップルストア等々のコンテンツ配信くらいでしょう。独占的修理ビジネスも穴が開き始めました。

トランプと組んでいちばん利益を受ける企業・・・それがアップルだとバフェットは気づいたのです。

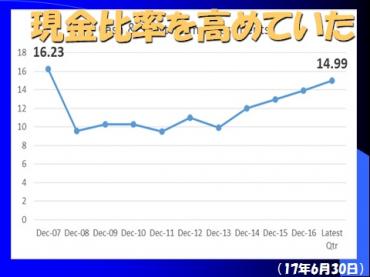

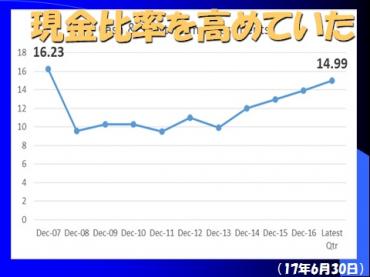

バフェットというかバークシャー・ハサウェー社はアップル株買い増しのために現金を積み上げてきていたのだ、と思います。大暴落で株価が下がった好銘柄をこれからも買い進めていくのでしょう。外国株やETFに投資するよりバークシャー投資が賢明かもしれません。

以前お話した通り、ダウが乱高下するとき、日経平均株価と同じく、構成率に注目してほしいのです。ボーイングの構成率は1割です。ユニクロの構成率・寄与率は日経225で最大です。

米中貿易摩擦で大騒ぎしたボーイングとキャタピラの株価も戻りました。この2つでダウは15%が乱高下します。

日米貿易摩擦が激しくなるといっても、すでに日本の製造業はとことん北米で展開しています。自動車では逆摩擦です。トランプのほうがツッコミ所満載でしょう。農業が摩擦のマトとして取り上げられたら、アメリカはオーストラリアには適いません。

日米金利差が開くことが株価に影響する度合いも薄まってきました。ダウ平均株価と日経平均株価の相関関係も薄まりつつあります。もう騙されない。トランプ発言にダウの反応度も鈍くなりました。米朝会談が破談になると下落暴落すると踏んでいるなら、あるいは逆に成功したら暴騰するかもしれないというなら「ロング・ストラドル」や「ロング・ストラングル」も対策に入れておくべきでしょう。

今日の「通勤快読」でご紹介する本は「ルポ 中国『潜入バイト』日記」( 西谷格著・864円・小学館)です。

せいぜいお気張りやす。けどね、来月はいよいよ「米朝会談」つうのに、相も変わらずアタマの中は「モリカケ」でフリーズしてるようで、こんな連中に政治なんて任せられませんな。

どさくさ紛れに支持率1%同士の政党が合流したらしいけど、1×1は1ではなく0。1+1でも0。なぜか? この連中、「政治稼業で食べていきたい」だけですもん。なにより「共同代表」ってなんなのよ。アホらし。

安倍さん、解散したらいいのよ。まあ、「米朝会談」を直前にいますべきことはなにか、明日か明後日のブログでお話したいと思います。北の演技と戦略、アメリカの選挙対策用の外交、どさくさ紛れの中国の覇権誇示・・・いまのうちに用意しとかないと間に合わない課題が山積みなんすよ。

1日遅れで有料サイトの記事を転載します。ま、早くお知らせしたいけど、あちらは莫大な原稿料頂戴してるわけで。。。下記コンテンツの続きは明日からの名古屋、大阪、出雲の原原でお話します。銘柄研は来週末なんでもうネタは古くなってるからね。

さて・・・。

ゴールデンウイークが終わりました。連休前の日経平均株価は下がったような、それほど下がらなかったような「様子見」の相場でした。せっかくの好業績も「バカがつく正直さ」で株価が奮わなかったのは日米ともに同じ。

直前のFOMCは「6月利上げ」を織り込んだもの「年4回の利上げはない」と市場は判断したようです。ドル高懸念のトランプに対して、インフレ懸念のFRBが年4回の利上げを決断する、というよりも、いままで述べてきたように「LIBOR急騰」を追いかけるようにFFレートを上げてくるのではないか、すなわち、年4回の利上げはあり、と私は考えています。

さて、連休中のトピックスから見えてくる投資について透視してみましょう。

ダウ平均株価は連休中、5月2日23924ドル(▼174ドル)、3日23930ドル(▲5ドル)そして4日24262ドル(▲332ドル)と推移しています。下げて、ほんの少し上げて、大幅に上げています。

もちろん、大幅上昇の原因はウォーレン・バフェットが米経済専門局(CNBC)にしたインタビュー内容にあります。すなわち、「アップルは信じられないほど素晴らしい企業だ。iPhoneXやその他の機種が3カ月で何台売れそうか、という推測に時間をかけることなど完全に的外れだ」という発言です。一方、「IBM株はもはや保有していないと確信する」は売り材料となりました。

「ああ、やっぱりそうだ」とピンときた人は多いと思います。去年のいまごろもバフェットはアップル株を大幅に買い増していることをご記憶の方は少なくないでしょう。

なにが言いたいか? バフェットはトランプ政策でどの企業がいちばん恩恵を受けるかを熟知しているのです。おそらく仲間内でしかやりとりしない、もちろん、SECなどにはアンタッチャブルの「インサイダー情報」でしょうか? かなりの確率でそのほかの名だたる投資家もアップル株を買い増しているかも。

トランプ政策の眼目は「金融政策」から「財政政策」にシフトしています(何度もいうてるけど)。これをきちんと読めばバフェットの決断も理解できるはずです。どういうことか?

1量的金融緩和等の金融政策の役目は終わった。

2減税、インフラ投資等の積極的財政政策に切り替える。

3対米貿易黒字国には関税政策で対処する。

そして企業が海外に持つ利益の本国還流(レパトリエーション)について減税する、というトランプ政策に敏感に反応したのがアップル社です。

1月17日、アップルは納税額380億ドル(4兆2290億円)と発表しています。ン末に成立した税制改革法=レパトリ減税を受けての発言です。アップルの海外滞留資金は2500億ドルです。今後5年間でアメリカ経済に3500億ドル超の貢献をすると表明しました。

アップルがどうしてこんな潔い決断をしたのでしょうか? トランプ減税では法人税率35%が21%に引き下げられ、海外利益の本国還流には優遇税制が1回限りで適用されますから、いまがチャンスだ、という判断でしょうか。

CEOのティム・クックはそんなに善人なのでしょうか。いいえ、アップルが先鞭を付けてくれたら見返りが必ずある、というトランプとの「ディール」があったはずです。

翌月、アップルの記者会見に呼応するかのように、CIA、FBI、NSA(国家安全保障局)、DIA(国防情報局)高官は米上院情報委員会で「中国製スマホは米国人ユーザーの安全を脅かす」と証言させていますし、トランプ自ら、「全世界の米軍では中国のファーウェイ(華為技術)とZTE製スマホは売らせない。使わせない。私的にもなるべく持たせない」とも発言しています。

アップルのスマホの売上が今後も伸びるとはとうてい思えません。もし儲けるとしたらアップルストア等々のコンテンツ配信くらいでしょう。独占的修理ビジネスも穴が開き始めました。

トランプと組んでいちばん利益を受ける企業・・・それがアップルだとバフェットは気づいたのです。

バフェットというかバークシャー・ハサウェー社はアップル株買い増しのために現金を積み上げてきていたのだ、と思います。大暴落で株価が下がった好銘柄をこれからも買い進めていくのでしょう。外国株やETFに投資するよりバークシャー投資が賢明かもしれません。

以前お話した通り、ダウが乱高下するとき、日経平均株価と同じく、構成率に注目してほしいのです。ボーイングの構成率は1割です。ユニクロの構成率・寄与率は日経225で最大です。

米中貿易摩擦で大騒ぎしたボーイングとキャタピラの株価も戻りました。この2つでダウは15%が乱高下します。

日米貿易摩擦が激しくなるといっても、すでに日本の製造業はとことん北米で展開しています。自動車では逆摩擦です。トランプのほうがツッコミ所満載でしょう。農業が摩擦のマトとして取り上げられたら、アメリカはオーストラリアには適いません。

日米金利差が開くことが株価に影響する度合いも薄まってきました。ダウ平均株価と日経平均株価の相関関係も薄まりつつあります。もう騙されない。トランプ発言にダウの反応度も鈍くなりました。米朝会談が破談になると下落暴落すると踏んでいるなら、あるいは逆に成功したら暴騰するかもしれないというなら「ロング・ストラドル」や「ロング・ストラングル」も対策に入れておくべきでしょう。

今日の「通勤快読」でご紹介する本は「ルポ 中国『潜入バイト』日記」( 西谷格著・864円・小学館)です。