2018年08月07日「相場」がチラッと見えてきた。。。かもね。

「日銀の金融政策決定会合があります。この内容次第では1ドル105円になるか、あるいは115円になるか、為替の方向性が決まります。」と書きました。

7月末の2日間の金融政策イベント後にどうなったか?

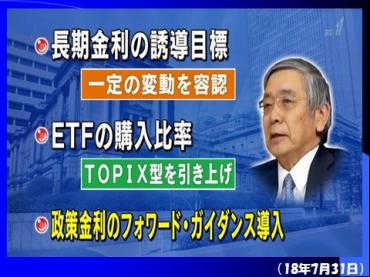

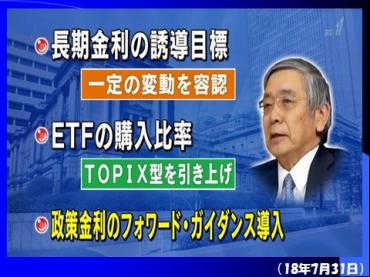

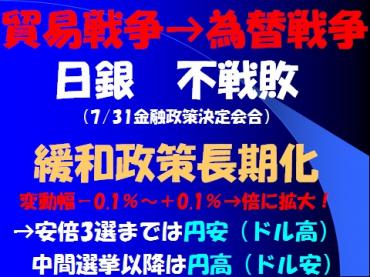

「FRBはとっくの緩和政策から転換、ECBも年内で転換する。さすがの日銀もアベクロミクスから転換するのでは?」とする内外金融筋の予想を裏切り、黒田日銀はまさかの「フォワードガイダンス」を持ち出し、今後は長期にわたって緩和政策を継続する、とか。

そうです、日銀はFRBの従僕だ、ということを。

15年末にFRBがQE政策を転換できたのも「今後、QEは日銀に引き継がせる」と決めていたからですし、利上げも日銀の支援あればこそ可能だったのです。そういう意味では、日銀はトランプではなくFRBの意向を「忖度している」と判断してもいいかもしれません。

しかし、機を見るに敏な安倍首相がトランプと対立するようなことをするはずがありません。FRBにもトランプにも「いい顔をする」政策を実施している、と判断すべきでしょう。

結果、どうなるか? 結論を述べておきましょう。

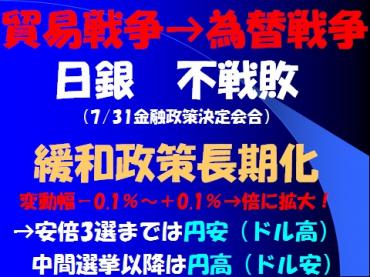

1安倍3選までは円安。

2アメリカの中間選挙(11月8日)前後からドル安。

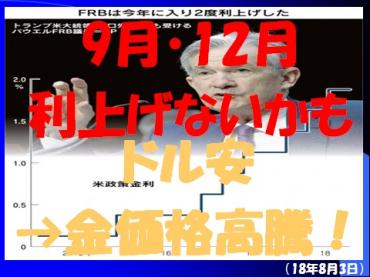

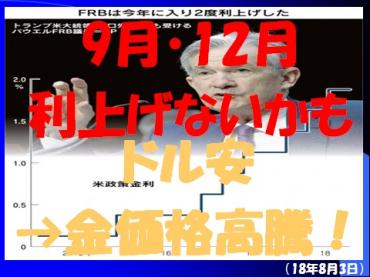

3FRBは利上げから利下げに転換するか、利上げ中止あるいは利上げ幅縮小(0.1%とか)となる。

結果、金価格が本格的に反発するとともに株価高騰となるのでは? もちろん、金価格と逆相関の長期金利は低下するでしょう。

中間選挙投票日前後には「爆撃行動」という北朝鮮への催促が行われるかもしれません。

さて、ここ先週の市場状況を振り返りながら、「これからどうなるか?」という年内の市場動向を予測していきましょう。

「中国もヨーロッパも通貨安誘導している。ドルが高すぎる」

「FRBは利上げしたがるが生きた経済にはよくない」

トランプの中央銀行大批判が本格的に始まりました。不思議なことに日本に対する批判はなし。

どうしてでしょう?

「安倍政権はオレの気持ちを忖度してくれるんだ」とトランプは知っていたのでしょう。つまり、7月末の日銀金融政策決定会合がどうなるか、ご存じだった、ということです。もっと正確に言えば、この会合はトランプの意向を忖度する方向で進められた、ということです。

FRBは? この時点ではトランプも建前上、中央銀行の独立性を認めつつ、「大衆の気持ちになって発言したんだ。オレは気にしてない」と述べています。

もちろん、水面下ではFRBとの綱引きが始まっていますし、元もと、イエレンを辞めさせてパウエルを指名したのはトランプ自身ですから、「利上げは大幅後退!」という事態になる可能性は少なくない、と私は考えています。

「利上げを中止する」必要はありません。巡航速度に少しブレーキをかけるだけでも、市場には「中止」と同じ効果があるからです。

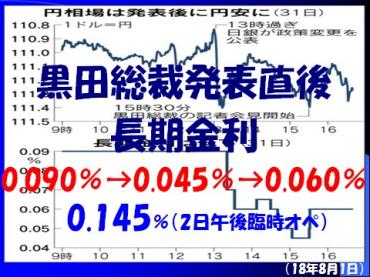

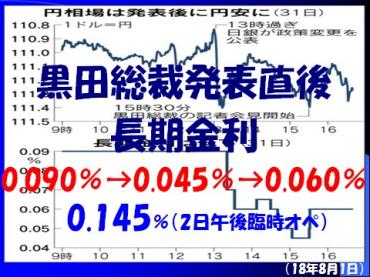

安倍首相も黒田総裁も本音は「ドル高円安」です。事実、日銀は「指値オペ」を実施(指定した価格=固定利回り=で無制限に国債を買い入れる「指値オペ」を実施)。ご存じのように、長期金利は8月2日には一時0.145%まで跳ね上がりました。

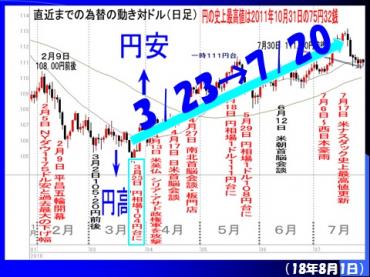

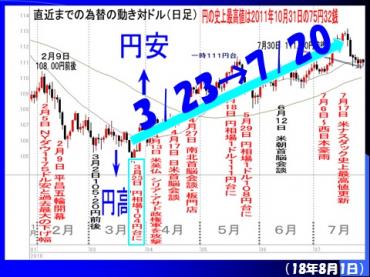

3月23日(ドル円では今年の円高最高値104円55銭でした。ダウの今年最安値でもあります)から7月20日まで「為替はドル高円安基調」で来ました。

ところが、7月20日深夜に反転してしまいます。すなわち、「円高ドル安」です。いったいなにがあったのか? それは前回書きましたので省略します(ロイターとトランプ)。

このとき、日銀は「指値オペ」で対応しています。つまり、長期金利の上限を0.100%にする、というメッセージを送ったわけです。

市場は混乱した、と思います。円高? 円安? どっち? 事実、金利は乱高下します。市場も「日銀の真意」を読み切れなかったからでしょう。

安倍政権とあうんの呼吸で動く黒田日銀が優先すべきは国内の金融問題よりFRBの意向よりもトランプです。

いまトランプにとって最重要事項はなにか? 中間選挙に勝つこと。

いま安倍政権にとって最重要事項はなにか? 3選を決めること。

その他の問題は二の次三の次、あとでゆっくり対処すればいいのです。

株価にしても為替にしても原則的には「市場が決める」と思いますが、ちゃちゃを入れて誘導する要因はたくさんありますし、いま、リスクの中のリスクといえば、「トランプリスク」なのです。

トランプは中国とEUに「おまえらが為替と金利でしてることはmanipulation(相場操縦)だ!」とクレームをつけてますが、トランプ自身がそのご本尊であることに気づいていないのか、それとも確信犯なのか、独善的に切って捨てています。いま、世界は政治経済そして投資もこの男の「Twitterつぶやき」に右往左往しているのです。

さて、7月19日からドル円は3日間で113円18銭から110円75銭へ2円50銭も円高方向に動きました。

前々日の7月17日、アメリカの上院銀行住宅都市委員会では半期に1度というFRB議長証言が行われています。

「穏やかな利上げはアメリカ経済の拡大長期化に必要な方策だ」とジェローム・パウエルは発言しました。

この発言はトランプ政権に向けてのものです。というのも、6月29日、NEC(国家経済会議)のラリー・クドロー委員長(サプライサイド経済学の信奉者!)は「利上げはきわめてゆっくり進めて欲しい」とFRBを牽制しているからです。もちろん、「きわめてゆっくり」という希望というか要求というか指示命令はトランプの意向を忖度したものです。

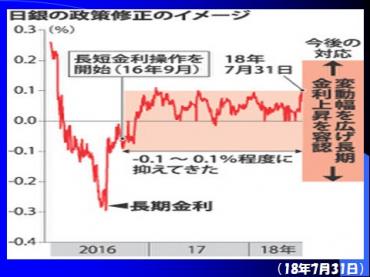

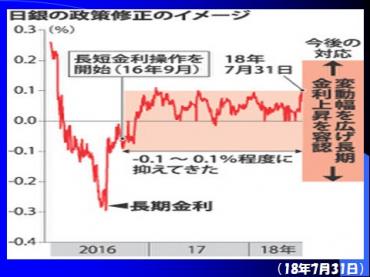

7月20日まで日本の10年物新発国債の利回りは0.04%水準で推移してきましたが、翌営業日にはいきなり0.1%水準へと跳ね上がりました。

国債をたっぷり抱える日銀(3月末の保有国債残高437兆円)にとっては、また企業も個人も金利高騰(長期金利上昇=債券価格下落)は避けたいところ。

青息吐息の金融機関は短期的にはメリットがあるかもしれませんが、中長期的には企業と個人の投融資はシビアになりますから、地方金融機関にはデメリットも少なくありません。もちろん、財務省・金融庁にしてみれば、業界再編のチャンス到来です。ダメな金融機関は信組、信金、農協系も含めて淘汰するつもりでしょうから。

いずれにしても、7月末には日銀は「政策修正」へと追い込まれました。

金利幅を2倍にする、ということはいずれにしても為替市場に影響を与えます。日本円が上昇圧力を受けます。というのも、ドルの上値が抑えられてきたのは日銀の金融緩和終焉を市場が予測しているからです。

そこで日銀は国内の地方ゾンビ金融機関を救うために、安倍3選までは円安へと誘導を決定しました。しかし、それ以降、とくに中間選挙前後には「ドル安=円高」に転換させるはずです。

ドル安円高にするのは簡単です。FRBの利上げをストップさせるか、巡航速度にブレーキをかけるだけでドルは反落します。ドル指数が下落すれば長期金利も下落します。長期金利と負の相関関係にある金価格はいよいよ上昇へと反転するかもしれません。

整理すると、安倍3選までは円安ドル高。VIX指数もどんどん下落していますから、金価格はさらに下落する可能性は否定できません。1200ドルを割るかもしれません。

さて、今日の「通勤快読」でご紹介する本は「お釈迦さま以外はみんなバカ」(高橋源一郎著・799円・集英社)です。

7月末の2日間の金融政策イベント後にどうなったか?

「FRBはとっくの緩和政策から転換、ECBも年内で転換する。さすがの日銀もアベクロミクスから転換するのでは?」とする内外金融筋の予想を裏切り、黒田日銀はまさかの「フォワードガイダンス」を持ち出し、今後は長期にわたって緩和政策を継続する、とか。

そうです、日銀はFRBの従僕だ、ということを。

15年末にFRBがQE政策を転換できたのも「今後、QEは日銀に引き継がせる」と決めていたからですし、利上げも日銀の支援あればこそ可能だったのです。そういう意味では、日銀はトランプではなくFRBの意向を「忖度している」と判断してもいいかもしれません。

しかし、機を見るに敏な安倍首相がトランプと対立するようなことをするはずがありません。FRBにもトランプにも「いい顔をする」政策を実施している、と判断すべきでしょう。

結果、どうなるか? 結論を述べておきましょう。

1安倍3選までは円安。

2アメリカの中間選挙(11月8日)前後からドル安。

3FRBは利上げから利下げに転換するか、利上げ中止あるいは利上げ幅縮小(0.1%とか)となる。

結果、金価格が本格的に反発するとともに株価高騰となるのでは? もちろん、金価格と逆相関の長期金利は低下するでしょう。

中間選挙投票日前後には「爆撃行動」という北朝鮮への催促が行われるかもしれません。

さて、ここ先週の市場状況を振り返りながら、「これからどうなるか?」という年内の市場動向を予測していきましょう。

「中国もヨーロッパも通貨安誘導している。ドルが高すぎる」

「FRBは利上げしたがるが生きた経済にはよくない」

トランプの中央銀行大批判が本格的に始まりました。不思議なことに日本に対する批判はなし。

どうしてでしょう?

「安倍政権はオレの気持ちを忖度してくれるんだ」とトランプは知っていたのでしょう。つまり、7月末の日銀金融政策決定会合がどうなるか、ご存じだった、ということです。もっと正確に言えば、この会合はトランプの意向を忖度する方向で進められた、ということです。

FRBは? この時点ではトランプも建前上、中央銀行の独立性を認めつつ、「大衆の気持ちになって発言したんだ。オレは気にしてない」と述べています。

もちろん、水面下ではFRBとの綱引きが始まっていますし、元もと、イエレンを辞めさせてパウエルを指名したのはトランプ自身ですから、「利上げは大幅後退!」という事態になる可能性は少なくない、と私は考えています。

「利上げを中止する」必要はありません。巡航速度に少しブレーキをかけるだけでも、市場には「中止」と同じ効果があるからです。

安倍首相も黒田総裁も本音は「ドル高円安」です。事実、日銀は「指値オペ」を実施(指定した価格=固定利回り=で無制限に国債を買い入れる「指値オペ」を実施)。ご存じのように、長期金利は8月2日には一時0.145%まで跳ね上がりました。

3月23日(ドル円では今年の円高最高値104円55銭でした。ダウの今年最安値でもあります)から7月20日まで「為替はドル高円安基調」で来ました。

ところが、7月20日深夜に反転してしまいます。すなわち、「円高ドル安」です。いったいなにがあったのか? それは前回書きましたので省略します(ロイターとトランプ)。

このとき、日銀は「指値オペ」で対応しています。つまり、長期金利の上限を0.100%にする、というメッセージを送ったわけです。

市場は混乱した、と思います。円高? 円安? どっち? 事実、金利は乱高下します。市場も「日銀の真意」を読み切れなかったからでしょう。

安倍政権とあうんの呼吸で動く黒田日銀が優先すべきは国内の金融問題よりFRBの意向よりもトランプです。

いまトランプにとって最重要事項はなにか? 中間選挙に勝つこと。

いま安倍政権にとって最重要事項はなにか? 3選を決めること。

その他の問題は二の次三の次、あとでゆっくり対処すればいいのです。

株価にしても為替にしても原則的には「市場が決める」と思いますが、ちゃちゃを入れて誘導する要因はたくさんありますし、いま、リスクの中のリスクといえば、「トランプリスク」なのです。

トランプは中国とEUに「おまえらが為替と金利でしてることはmanipulation(相場操縦)だ!」とクレームをつけてますが、トランプ自身がそのご本尊であることに気づいていないのか、それとも確信犯なのか、独善的に切って捨てています。いま、世界は政治経済そして投資もこの男の「Twitterつぶやき」に右往左往しているのです。

さて、7月19日からドル円は3日間で113円18銭から110円75銭へ2円50銭も円高方向に動きました。

前々日の7月17日、アメリカの上院銀行住宅都市委員会では半期に1度というFRB議長証言が行われています。

「穏やかな利上げはアメリカ経済の拡大長期化に必要な方策だ」とジェローム・パウエルは発言しました。

この発言はトランプ政権に向けてのものです。というのも、6月29日、NEC(国家経済会議)のラリー・クドロー委員長(サプライサイド経済学の信奉者!)は「利上げはきわめてゆっくり進めて欲しい」とFRBを牽制しているからです。もちろん、「きわめてゆっくり」という希望というか要求というか指示命令はトランプの意向を忖度したものです。

7月20日まで日本の10年物新発国債の利回りは0.04%水準で推移してきましたが、翌営業日にはいきなり0.1%水準へと跳ね上がりました。

国債をたっぷり抱える日銀(3月末の保有国債残高437兆円)にとっては、また企業も個人も金利高騰(長期金利上昇=債券価格下落)は避けたいところ。

青息吐息の金融機関は短期的にはメリットがあるかもしれませんが、中長期的には企業と個人の投融資はシビアになりますから、地方金融機関にはデメリットも少なくありません。もちろん、財務省・金融庁にしてみれば、業界再編のチャンス到来です。ダメな金融機関は信組、信金、農協系も含めて淘汰するつもりでしょうから。

いずれにしても、7月末には日銀は「政策修正」へと追い込まれました。

金利幅を2倍にする、ということはいずれにしても為替市場に影響を与えます。日本円が上昇圧力を受けます。というのも、ドルの上値が抑えられてきたのは日銀の金融緩和終焉を市場が予測しているからです。

そこで日銀は国内の地方ゾンビ金融機関を救うために、安倍3選までは円安へと誘導を決定しました。しかし、それ以降、とくに中間選挙前後には「ドル安=円高」に転換させるはずです。

ドル安円高にするのは簡単です。FRBの利上げをストップさせるか、巡航速度にブレーキをかけるだけでドルは反落します。ドル指数が下落すれば長期金利も下落します。長期金利と負の相関関係にある金価格はいよいよ上昇へと反転するかもしれません。

整理すると、安倍3選までは円安ドル高。VIX指数もどんどん下落していますから、金価格はさらに下落する可能性は否定できません。1200ドルを割るかもしれません。

さて、今日の「通勤快読」でご紹介する本は「お釈迦さま以外はみんなバカ」(高橋源一郎著・799円・集英社)です。